FAQよくある質問

FAQ(よくある質問)

Q.インサイダー取引とは?

インサイダー取引とは、上場企業の内部関係者が未公表の重要情報を利用して株式売買を行う違法行為です。

金融商品取引法により厳しく規制されており、刑事罰や課徴金などの重い処罰が科せられます。

一般投資家でも情報を受け取れば規制対象となり、家族間での情報共有でも違法となる可能性があります。

本記事では、インサイダー取引の定義から規制内容、実際の摘発事例まで詳しく解説します。

この記事は、

- 株式投資を行う個人投資家で法的リスクを理解したい方

- 上場企業の役員・従業員で自社株取引の注意点を知りたい方

に役立つ内容です。

インサイダー取引とは?

インサイダー取引とは、上場企業の役職員など会社内部の人間(またはその人から直接情報を得た人)が、職務や立場を通じて知った未公表の重要な会社情報を利用し、その会社の株式等を公表前に売買する行為を指します。

一般の投資家が知らない内部情報を基に先回り取引をすることは、公平な市場取引を害し、市場への信頼を損ねる恐れがあります。

そのため金融商品取引法(いわゆる金商法)で明確に禁止されており、証券市場の公正さ・健全さを守る目的で厳しく規制されています。

インサイダーの法律規制

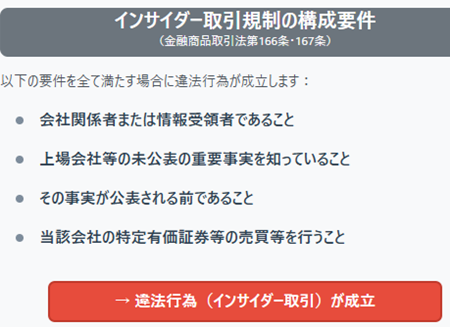

インサイダー取引規制の根拠は金融商品取引法(金商法)第166条および第167条に規定されています。

以下の構成要件を全て満たす場合に違法行為が成立します。

1. 会社関係者または情報受領者が

2. 上場会社等の未公表の重要事実を知りながら

3. その事実が公表される前に

4. 当該会社の特定有価証券等の売買等を行う

注目すべきは、利益額の大小、取引動機、売買数量は一切問わない点です。

重要事実とは?

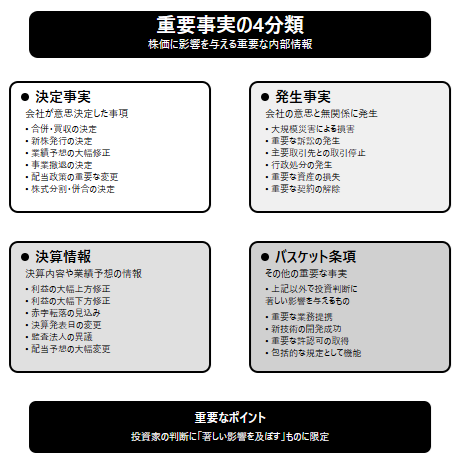

「重要事実」とは、その会社の業績や経営に関する重要な内部情報のことです。

例えば、未発表の決算情報、大きな業務提携・買収(M&A)の計画、新製品や新技術の発表、人事役員の交代、株式分割や増資の決定など、株価に影響を与える重要な事柄が該当します。

具体的分類としては、4種類程度に分けられます。

・決定事実

会社が意思決定した事項で、将来に大きな影響を与えるもの。

例:合併・買収の決定、新株発行の決定、業績予想の大幅修正、事業撤退の決定など。

・発生事実

会社の意思とは無関係に発生した事象で、著しい影響を及ぼすもの。

例:大規模な災害による損害、重要な訴訟の発生、主要取引停止、行政処分など。

・決算情報

決算内容や業績予想に関する情報で、特に変更や大幅修正がある場合。

例:利益の大幅上方修正や下方修正、赤字転落の見込みなど。

・バスケット条項に該当する事実

上記以外で投資判断に著しい影響を与えると判断されるその他の重要な事実。

なお、投資家の判断に「著しい影響を及ぼす」ものに限られるため、すべての情報が重要事実になるわけではありません。

具体的基準(軽微基準や重要基準)により、どの程度の影響があれば重要事実となるかが法律で定められています。

これらは会社から正式に公表される前であれば秘密情報であり、たとえ社内の人間でなくても知り得た場合には慎重な行動が求められます。

誰が規制対象?

インサイダー取引規制の対象となるのは、単に会社の経営者だけではありません。

上場会社等の役員・従業員・主要株主などの「会社関係者」はもちろん、その会社と取引関係にある顧問弁護士や会計士など契約上の関係者、公務員など行政権限を持つ立場の人も含まれます。関係を離れてから1年間は規制対象となります。

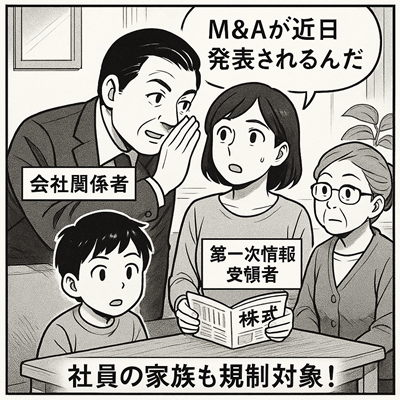

さらに重要なのは、会社関係者から直接未公表情報を聞いた人(第一次情報受領者)も規制対象になる点です。

例えば「上場企業の社員が家族に未公表のM&A情報を漏らし、その家族が株を売買したケース」は、家族が第一次情報受領者としてインサイダー取引規制の対象となります。

つまり、社員の家族や友人であっても内部情報を教えてもらって取引をすれば違法になる可能性があるのです。

実際の摘発事例では、親子間、夫婦間、兄弟間の情報提供が多く、情報提供者と受領者の双方が処罰されています。

情報の公表とは?

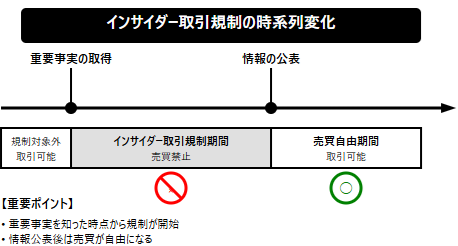

規制対象者でも、情報が公表された後であれば、その情報を知って取引してもインサイダー取引には該当しません(公表後の売買は自由です)。

インサイダー情報が「公表」されたとみなされるには条件があります。

一般的には、証券取引所を通じた適時開示がされたり、2つ以上の報道機関に情報が伝わってから12時間以上経過することなどが基準です。

つまり、情報が正式に世の中に行き渡って一定時間が経つまでは「未公表」と扱われ、その間の取引は規制対象になります。

自分が取引した時点でその情報が公になっていたかどうかは、インサイダー取引か否かを判断する重要なポイントです。

以上をまとめると、インサイダー取引とは「会社関係者またはその情報を直接受け取った人」が「株価に重大な影響を与える未公開の重要情報」を知りながら「公表前に当該会社の株式等を売買する」行為といえます。うっかりでもこれを行えば法律違反となり、「知らなかった」では済まされない点に注意が必要です。

自分の株取引は大丈夫?インサイダー取引チェックポイント

では、「自分の取引がインサイダー取引に当たるのか」不安な方のために、判断の目安となるポイントをチェックリスト形式でまとめます。

以下のポイントに該当するものがないか、一つずつ確認してみましょう。

会社との関係性

あなた自身、または情報をくれた人はその上場会社の「関係者」ではありませんか?

会社の役員・社員、契約社員や派遣社員、アルバイト、子会社の社員、主要株主などであれば会社関係者に該当します。

また、あなた自身が会社関係者でなくても、会社関係者から直接情報をもらった場合(第一次情報受領者)は対象となります。家族や友人が会社内部の人から秘密情報を得て、その情報をもとに取引した場合も当てはまります。

入手した情報の性質

取引の判断材料とした情報は、その会社の株価に影響を及ぼすような重要事実ではありませんか?

単なる業界のうわさ話や一般公開されているニュースではなく、決算数値の未発表情報や大型契約の内定、経営統合や買収計画、人事の極秘情報など、明らかに価格変動を招くような内容なら重要事実に該当します。

ポイントは「その情報を知らない一般の投資家が不利になるかどうか」です。

自分が知った情報がどれほど株価に影響しうるか、一度立ち止まって考えてみましょう。

情報入手のタイミング

その情報は公表前のものでしたか? もし取引時点で既に会社から正式発表されていた情報であれば、インサイダー取引には該当しません。

一方、公表より前に知った内容であれば注意が必要です。

「正式発表はまだだけれど社内では知れ渡っている」「記者発表前だけれど業界内で話題になっている」といった情報でも、公になっていなければアウトです。正式な公表前に知った情報かどうかが判断基準になります。

取引の内容

情報を知った上で、その会社の株式や新株予約権などを売買したかどうかです。情報を知っているだけでは取引をしなければ違反にはなりません。

しかし、「これは株価が上がりそうだ」と思って株を買った、あるいは「下がりそうだから」と売った場合は要注意です。

その売買自体がインサイダー取引の核心部分となります。また、自分で取引せず他人名義の口座で売買させた場合でも、情報提供者や取引を指示した者として処罰対象になりえます。

例えば「自分ではなく妻の口座で買えばバレないだろう」と考えても、それは違法行為を助長する共犯的な行為となり得るのです。

以上のチェックポイントに一つでも該当する場合、残念ながらインサイダー取引の疑いが濃厚です。

反対に、これらをすべてクリアしていれば通常はインサイダー取引には当たりません。ただし微妙なケースも多いため、少しでも心配ならば専門家に相談することをおすすめします。

インサイダー取引がバレたらどうなる?刑事罰と行政処分のリスク

もし自分の取引がインサイダー取引に該当し、それが発覚した場合、どのようなペナルティを受ける可能性があるのでしょうか。

インサイダー取引には刑事罰と行政処分(課徴金)の二種類の制裁が用意されています。

それぞれの概要を確認しましょう。

刑事罰(犯罪としての処罰)

インサイダー取引は金融商品取引法に違反する犯罪行為です。

法定刑としては、「5年以下の懲役」または「500万円以下の罰金」、またはその両方が科され得る重い罪です。

実際に逮捕・起訴され有罪判決となれば、懲役刑(執行猶予が付かず実刑になれば刑務所収容)や高額な罰金刑が科せられます。

さらに没収・追徴という形で、違法取引で得た利益相当額を没収されます。

例えば有名な村上ファンド事件では、未公表情報をもとに株を買い付けたファンド代表が証券取引法違反で逮捕され、懲役2年(執行猶予3年)・罰金300万円+追徴金約11億4900万円という非常に厳しい判決が確定しました。

このようなケースでは巨額の経済的制裁に加え、懲役刑まで科される可能性があるのです。

日本のインサイダー取引規制は近年大幅に強化されており、証券取引等監視委員会(SESC)が金融庁職員や東京証券取引所従業員を刑事告発する事案も発生しています。

監視体制も大幅に強化され、日本取引所自主規制法人による80名超の専門職員による自動監視システム、国際協力の拡大、アルゴリズムを活用した疑似取引パターンの検出など、技術的な摘発能力が飛躍的に向上。

従来は見落とされがちだった小規模取引(最小摘発例:4万円の利益)や家族間の情報提供も積極的に摘発されており、「バレなければ大丈夫」という認識は完全に通用しない状況となっています。

行政処分(課徴金納付命令)

インサイダー取引の大半は、証券取引等監視委員会の調査を経て金融庁による課徴金納付命令(行政上の制裁)という形で処理されるのが実情です。

課徴金とは、不正な取引で得た利益を国庫に納めさせる罰金のようなもので、違反者に経済的なペナルティを課すものです。

一般的に課徴金額は「重要事実公表後2週間の間での株価高値 × 売買株数 - 実際の売買価格」で算出され、得をした分を丸ごと没収されるイメージです。

悪質性が高い場合や金額が大きい場合には刑事告発(逮捕・起訴)されますが、そうでなければ課徴金のみで済むケースも多いです。

しかし課徴金処分であっても金融庁の公開資料に名前が載りますし、支払い命令に従わなければ最終的に財産差し押さえ等の強制執行もあり得ます。

刑事罰を免れても、経済的ダメージと社会的な信用失墜という大きな代償を払うことになる点は忘れてはいけません。

付随的な影響

インサイダー取引が発覚すると、法律上の罰則以外にも様々な不利益が生じます。まず、刑事手続としての捜査が進めば自宅や職場への強制調査(家宅捜索)が行われたり、場合によっては逮捕・勾留されて長期間身柄を拘束される可能性があります。

逮捕されれば新聞やニュースで実名報道されるリスクも高くなり、社会的信用は大きく損なわれます。勤務先には遅かれ早かれ発覚し、懲戒解雇などの処分を受けるでしょう。起訴され有罪になれば前科がつき、履歴書に記載義務が生じたり士業や金融関連職に就けなくなるなどキャリアへの制限も生じます。

たとえ課徴金だけで済んだ場合でも、会社役員であれば辞任は免れないでしょうし、社員でも出世に響くのは確実です。つまり、インサイダー取引が露見した時点で人生設計が大きく狂ってしまうリスクがあるのです。

以上のように、インサイダー取引が明るみに出た場合の代償は非常に大きいと言えます。「一度だけなら」「少額ならバレないだろう」と考えるのは大変危険です。

実際には取引金額が小さくても、損失を出していても違法は違法であり、条件さえ揃えば厳正に処罰されます。証券取引等監視委員会では日々あらゆる銘柄の不自然な売買動向をチェックし、重要事実公表前に怪しい取引があればすぐに調査報告を行っています。現に、ここ最近は社内の人間よりも、そこから情報を得た家族や友人の方が摘発件数が増えているとの報道もあります。

内部者だけでなく周囲の人物まで監視の目が及んでいるのです。絶対に「自分だけは大丈夫」という油断はしないようにしてください。

実際によくあるケース紹介:家族への伝達や社内噂に注意

インサイダー取引というとドラマの中の出来事のように思うかもしれませんが、身近なところでも起こりえます。

ここでは、一般の投資家が陥りがちなインサイダー取引の事例をいくつか紹介します。自分や周囲に当てはまるケースがないか、確認してみましょう。

ケース1:家族に話した情報で株取引

会社員のAさんは上場企業X社に勤務中、社内で自社が他社に買収されるという極秘情報を知りました。

興奮したAさんは帰宅後、つい家族にその話を漏らしてしまいます。すると家族が「これはチャンスかも」と感じ、自分名義でX社の株を購入。数日後、X社の買収が正式発表され株価が急騰し、家族はまとまった利益を得ました。しかしこの取引は明確なインサイダー取引です。

Aさん家族はX社の役員でも社員でもありませんが、社内者から直接得た未公表情報で売買した第一次情報受領者にあたるため違法となります。

実際に、過去には上場企業の社外取締役の妻が夫から聞いたM&A情報をもとに株を買い、約1000万円の利益を上げた結果、証券取引法違反で在宅起訴されたケースがあります。このように家族だからバレないという油断は禁物です。

ケース2:社内の噂話で先回り取引

上場企業Y社の社員Bさんは、社内の会議資料のコピーを偶然目にし、自社が大型の業務提携を計画している事実を知ってしまいました。

本来知るべきでない部署の人でしたが、「これは株価が上がるぞ」と直感したBさんは、公表前にもかかわらず自社株を購入してしまいます。

後日、提携が発表され株価は急上昇しましたが、社内調査でBさんの不審な取引が発覚。

証券監視委の調査によりインサイダー取引として課徴金納付命令が下されました。

「社内で噂になっているから大丈夫」という認識は誤りです。社内の噂は未公開情報に他ならず、それを使って儲けようとすれば違法になります。社内メールや会議資料に偶然アクセスできた場合でも要注意です。会社によっては社員の自社株売買を事前届け出制にしているところもありますが、それを破って取引すれば当然処罰対象となります。

ケース3:他人名義の口座を利用

会社員Cさんは勤務先の業績悪化を示す数字を決算前に知りました。「このままだと株価が下がる」と考えたCさんは、自分が売ると社内で疑われるかもしれないと懸念し、親しい友人に事情を話して友人名義の証券口座で代わりに株を売却してもらいました。

しかしこの行為も立派なインサイダー取引です。たとえ自分名義でなくとも、内部情報を広めたり利用させたりすれば共犯と見なされます。

実際の事例でも、社内情報を知った社員が妻や友人に「代理で取引して」と持ちかけるケースが確認されています。

証券監視委員会の調査では、関係者の通信記録や人間関係まで詳しく調べられるため、「名義を借りればバレない」という考えは非常に甘いのです。結局Cさんと友人はともに違反者として処分され、友人には得た利益以上の課徴金が科されました(Cさんも情報提供者として処罰)。

インサイダー取引の弁護士相談

弁護士に相談するメリットとしては、違反かどうか専門的判断が得られる点があります。

弁護士は過去の判例や法律の細かい要件を踏まえ、あなたが不安に思っている取引が本当にインサイダー取引規制に抵触するかどうかを総合的に判断してくれます。

「これはセーフだと思っていたけど実はアウトだった」「逆に違法かもと怯えていたが実は問題なかった」というケースもありえます。弁護士の判断を仰ぐことで、自分の置かれた状況を正確に把握できます。

また、刑事事件になる場合には、刑事弁護活動として不起訴を目指したり、実刑判決を回避するよう活動することができます。

ご相談をご希望の場合には、お電話または相談予約フォームよりご連絡ください。

インサイダー取引についての法律相談(面談)は以下のボタンよりお申し込みできます。