FAQよくある質問

FAQ(よくある質問)

Q.自己破産で持ち家はどうなる?

住宅ローン返済が困難になり自己破産を検討する際、「持ち家はどうなるのか」「いつまで住み続けられるのか」は最大の懸念事項でしょう。

原則として、自己破産において一定の価値がある自宅は処分の対象となり、手放すことになります。

しかし、その処分方法には「競売」と「任意売却」の2種類があり、どちらを選ぶかで退去時期や精神的負担は大きく異なります。本記事では、自己破産時の自宅処分のルール、各手続きのメリット・デメリット、そして退去までの具体的な流れを解説します。

この記事は、

- 自己破産を検討、持ち家への影響を知りたい人

- 住居や引っ越し時期について現実的な見通しを立てたい人

に役立つ内容です。

自己破産で家を失うリスクとは?

自己破産を申し立てると、原則として持ち家である自宅は売却処分となり、手放すことになります。

ただし、リースバックや親族による買い取り、自己破産以外の手続(個人再生の住宅ローン特則など)を検討すれば、自宅に住み続ける方法がまったくないわけではありません。個人再生以外の選択肢はあまり使われていないです。

住宅ローンがある場合、自宅は担保に取られている

住宅ローンを組んでいる場合、購入した自宅不動産には「抵当権」という担保権が設定されています。

これは、ローンの支払いができなくなったときに金融機関(債権者)が担保である自宅を差し押さえて競売にかけ、貸したお金を優先的に回収できる権利です。

自己破産では借金の返済義務自体は免除されますが、住宅ローン債権者は担保権に基づいて自宅を処分し、ローンの回収を図ろうとするため、結果的に自宅を手放すことになるのが一般的です。

つまり、自己破産によって借金が帳消しになっても、家をそのまま手元に残すことは難しいのが現実です。

偏頗弁済の禁止:住宅ローンだけ支払い続けることはできない

「それなら住宅ローンだけは今まで通り支払い続けて、自宅だけは守れないか?」と考える方もいるかもしれません。

しかし、自己破産手続では、一部の債権者にだけ優先的に弁済すること(偏頗〈へんぱ〉弁済)が禁止されています。住宅ローン債権者だけ特別扱いしてローンを払い続けることは認められず、住宅ローンも他の債務と同様に手続きに含めなければなりません。

そのため原則として持ち家は処分対象となり、ローン付きの自宅を残すことはできないのです。

競売や任意売却で処分、ローン残債は免除される

自己破産を申し立てると、最終的に自宅は「競売」または「任意売却」の方法で処分される流れになります。

売却によって得られた代金は住宅ローンの返済に充てられ、売却額がローン残高に満たない場合でも、自己破産で免責許可が下りれば不足分の支払い義務は免除されます。

つまり、処分後にローンが残ってしまっても自己破産によって返済しなくてよくなりますが、肝心の自宅そのものは手元に残らない点に注意が必要です。

家にローンが無くても価値があれば処分対象に

なお、住宅ローンが残っていない持ち家(完済済みの自宅)であっても、その不動産に一定以上の価値がある場合はやはり破産手続きで換価(売却)されるのが通常です。

自己破産では生活必需品以外の一定額以上の財産は処分し債権者への配当に充てる決まりになっているため、ローンの有無にかかわらず高額な資産である自宅は原則として残せません。

例外的に、「市場価値がほとんど無い土地建物」など売ってもお金にならないような家は破産管財人が「無価値」と判断して処分を放棄し、結果的に手元に残るケースもゼロではありません。

過去には地方の空き家や敷地などは、このようにして処分されなかった事例があります。原野なども残ることは多いです。

しかし、一般的な持ち家であれば何らかの形で手放すことになると考えておきましょう。

自宅の任意売却と競売の違いとは?

住宅ローン付きの自宅を手放す方法には、大きく分けて「任意売却」と「競売」の二通りがあります。

「任意売却」とは、債権者(銀行等)の同意を得て自宅を自主的に売却する方法で、簡単にいえば自分で家を売る手続です。

一方、「競売」とは債権者が裁判所に申し立てて強制的に自宅の買い手を募る売却手続で、裁判所を通じて強制的に家を売られる方法です。

任意売却は債務者の自主的な意思に基づくのに対し、競売は債務者の意思に関係なく進行します。

以下では、それぞれの具体的な手続きの流れと特徴、そしてメリット・デメリットについて解説します。

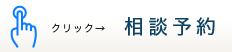

任意売却とは

任意売却は、債権者の同意を得て自宅を自主的に売却する方法です。

《任意売却の流れ》

自己破産を申し立てる前後に、債権者である金融機関と協議して自宅を市場に売り出し、買い手を見つけて売却する方法です。申立前であれば自分が、申立後であれば破産管財人が動きます。

通常は不動産業者に依頼して売却活動を行い、購入希望者と価格交渉をします。

ポイントは、抵当権者である金融機関の同意を得て進めることです。

債権者が納得する売却価格で買い手が見つかれば、債権者は抵当権(担保権)を外す手続きを承諾し、物件を売却できます。

債権者の同意なしに勝手に売ることはできず、もし抵当権付きのまま第三者に売却しようとしても、債権者はあとから競売を申し立てることが可能なので注意が必要です。

任意売却で成立した売買代金はローン返済に充当され、足りない分は自己破産の免責で処理されます。

任意売却は債権者との綿密な交渉と協力が不可欠であり、手続き完了までに一定の時間と手間がかかります。

とくに住宅ローン以外にも抵当権者がいる場合(例:税金の差押えや第二抵当権者がいる場合)は、すべての利害関係人が合意しないと成立しません。

任意売却のメリット

競売と比べて、任意売却には以下のような利点があります。

市場価格に近い値段で売却できる

任意売却では一般の不動産市場で買い手を探せるため、競売よりも高い価格(市場価格の9割程度)で売却できる可能性があります。

競売は通常、市場価格の7~8割程度に落札価格が落ち込むことが多いため、任意売却の方が高く売れる見込みがあります。ただ、最近は、この差が縮まってきているとは言われます。

高く売れる場合、債権者にとっては多く回収でき、債務者にとっても残債務(売却後に残るローンの不足分)をより小さく減らすことができます。

周囲に知られにくい

任意売却はあくまで民間での売買であり、物件情報がインターネットの競売情報サイトに掲載されることはありません。

裁判所のサイトで詳細が公開されたりしないため、ご近所に経済的事情を知られにくいメリットがあります。

競売になると物件情報が公開されるため、周囲に知られてしまう不安がありますが、任意売却であればそうした心配は比較的少ないでしょう。

引っ越し時期や条件を柔軟に調整できる

任意売却では買主との間で退去時期や明け渡し日の相談が可能です。

売買契約時に「○月末までに引き渡す」といった合意を当事者間で取り決められるため、比較的自分たちの都合に合わせて引っ越しスケジュールを組めます。

競売のように一方的に「○日までに退去せよ」と期限を区切られるわけではなく、売主(債務者)の事情も考慮してもらいやすい点は安心材料です。

自己破産手続きの費用負担が軽くなる可能性

自宅を事前に適正価格で任意売却で処分しておけば、自己破産時に同時廃止扱いになる可能性が高まり、破産管財人による管財手続きが省略できる場合があります。

管財人が選任されるケースでは最低20万円以上の予納金が必要ですが、任意売却で換価処分を済ませておけば破産管財人を立てずに手続きを終えられる可能性があり、その分費用負担や手続期間を抑えられるメリットがあります。

※ただし、任意売却の売却価格が不当に低すぎる場合は「財産隠し」とみなされて管財人が付されてしまう恐れがあるため、必ず複数査定を取るなどして適正価格で処分することが大切です。

債権者が引っ越し費用を負担してくれるケースも

任意売却では債権者もできるだけ高く売れた方が回収に有利なため、売却に協力すれば引っ越し費用を提供してくれる場合があります。

実際、金融機関との交渉次第では、売却代金の中から最大30万円程度までの引越費用を受け取れるケースもでています。

競売だとこうした措置は期待薄ですが、任意売却なら新生活のスタートに必要な費用の一部を捻出できる可能性があるのです。

任意売却のデメリット

他方、任意売却には次のような短所・注意点もあります。

手間と時間がかかる

自分で進める任意売却は債務者自らが主体的に売却活動を行う必要があるため、競売と比べて手続きが煩雑です。

債権者との調整や不動産業者との打ち合わせ、買い手探しなどに時間を要し、成立までスピーディーに進むとは限りません。

特に、競売開始が迫る中で任意売却を進める場合、競売の開札期日(落札者が決まる日)の前日までに売却を完了させなければならず、タイムリミットとの戦いになることもあります。

売買契約の主体も自分となるため、契約の立会いなどが必要になります。

債権者や保証人など関係者全員の同意が必要

前述の通り、抵当権者である金融機関はもちろん、他に抵当権を持つ債権者や住宅ローンの連帯保証人がいる場合、その全員から任意売却に対する同意を得なければ売却手続きを進められません。

例えば第二抵当権者や税金の差押えがついている場合、それら後順位の債権者は競売になると配当を受けられないため任意売却に協力しないケースもあります。

一人でも反対する利害関係人がいれば任意売却は不成立となるリスクがあり、自分だけではどうにもならない側面があります。

結局家は手放すことになる

任意売却はあくまで「競売より有利な条件で売る」ための手段であり、自宅を守る方法ではありません。

売却が成功すれば住宅ローンの処理は楽になりますが、最終的に自宅を明け渡す結果に変わりはない点は割り切る必要があります。

競売とは

競売とは、裁判所を通じて強制的に自宅が売却される手続きです。

任意売却ができない場合には、抵当権者が裁判所に申立をして進められます。

競売の流れ

競売は、ローンなどの債務不履行が発生した際に債権者(抵当権者)が裁判所に申し立てて物件を売却する強制執行手続きです。

自己破産の関係の競売の場合、住宅ローン債権者が裁判所に競売を申し立てるケースがほとんどです。借主である債務者の意思に関係なく強制的に手続きが進みます。

具体的な流れとしては、まず裁判所が競売開始決定を出し、執行官などが現地調査を行ったうえで物件の評価書や現況報告書が作成されます。

その後、「BIT」と呼ばれる裁判所運営の不動産競売情報サイトや公告で物件情報が公開され、一定の入札期間が設けられます。

入札期限までに最も高い額で入札した人が買受人(落札者)となり、裁判所が売却許可決定を出します。

落札者は決められた期間内に代金を納付し、物件の所有権移転登記がなされます。

その段階で退去日(明け渡し期限)が確定し、元の所有者である債務者は家を明け渡さなければなりません。

競売の場合、手続きはすべて法律に則って機械的に進行します。

債務者が自分で買い手を探す余地はなく、入札も公開で行われるため物件が競売にかかっている事実が周囲に知られてしまう可能性があります。

実際、競売情報はインターネットで誰でも閲覧でき、近隣の人が気付くケースもあります。その意味で精神的な負担が大きい手続きと言えるでしょう。

競売のメリット(債務者側)

正直なところ、競売は債務者にとってデメリットの多い手続きですが、強いて挙げれば次のような点があります。

手続きを自分で行う必要がない

任意売却のように自分で不動産業者とやり取りしたり買い手を探したりする負担がありません。

競売は裁判所と債権者が中心となって進めるため、債務者は手続きをお任せできる状態です。

言い換えれば「何もしなくても自宅が売却処分される」ので、精神的にはつらいですが事務的な手間はかかりません。

任意売却より長く家に住み続けられる可能性がある

皮肉なメリットですが、競売手続きは一定の期間を要するため、その間は家に住み続けることができます。

任意売却だと早期に家を明け渡すケースもありますが、競売の場合は少なくとも手続開始から売却完了まで数ヶ月以上は猶予が生まれます。

実際、自己破産後に競売となっても買い手による請求まで約6ヶ月~1年はその家に住み続けることが可能です。結果的に任意売却より長く現住居に留まれるケースがある点は、一時的とはいえメリットと言えます。

※競売手続中の居住について補足すると、「競売にかかったからといって直ちに家を追い出されるわけではない」ことは覚えておきましょう。買い手が決まり明け渡し期限が来るまでは、法的にもその家に住むこと自体は問題ありません。

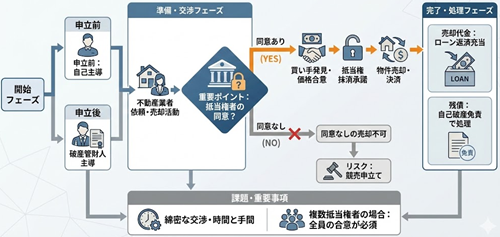

競売のデメリット

競売は債務者に不利な点が多く、任意売却と比較して次のようなデメリットがあります。

売却価格が低くなりやすい

前述の通り、競売物件は市場相場より相当に安い価格で落札される傾向があります。

債権者にとっても回収額が減り、債務者としても「もっと高く売れれば残債が減ったのに...」といった結果になりがちです。

自己破産する場合は残債務は免除されますが、債権者から見れば回収不能額が増えるため、債務者に対する心証も悪くなるかもしれません。

手続きが公開されプライバシーがない

競売になると物件情報(所在地や間取り、写真、評価額など)が公開情報として周知されます。

インターネットの「BIT(不動産競売物件情報)」サイトにも載るため、近所の人に経済状況を知られてしまう可能性があります。

また入札希望者が現地調査に訪れることもあり、そうした場面で周囲に競売中であることが察知されるケースもあります。

経済的に行き詰まった事情がオープンになってしまう点は精神的負担と言えるでしょう。

退去時期を自分で選べない

競売では落札者=新所有者の都合で明け渡し期限が決まります。

基本的には所有権移転後すみやかに退去するよう求められ、自分の希望で引っ越し日程を調整することはできません。

任意売却なら買主と話し合って多少猶予をもらうことも期待できますが、競売では一方的に決まった期限までに立ち退かないと不法占拠(占有)と見なされ、最終的には強制退去(明け渡しの強制執行)となってしまいます。

心理的・実務的な負担が大きい

自宅が競売にかかるというのは当事者にとって大変つらい経験です。

ネットに情報が載り、他人に家の中を見られ、落札されれば立ち退きを要求される――こうした一連の流れは精神的ストレスが大きいでしょう。

また、競売開始決定の通知や裁判所からの書類対応など多少の手間も発生します。

任意売却なら債権者と話し合って穏便に進められる可能性がありますが、競売はどうしてもドライな手続きになるため、債務者本人および家族への精神的ダメージは避けられないでしょう。

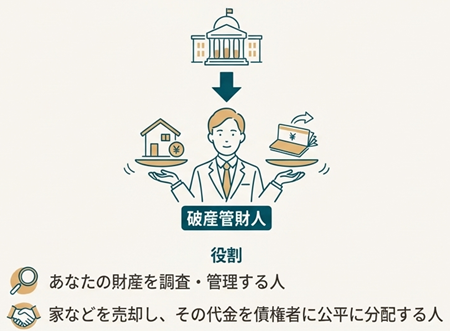

破産管財人と債務者の対応・負担

自己破産の手続きには「同時廃止事件」と「管財事件」の2種類があります。

同時廃止事件とは、裁判所が破産手続開始と同時に手続きを終了してしまう簡易なもので、破産管財人(裁判所に選ばれる破産手続の管理者)が選任されないケースです。

一方、管財事件とは裁判所が破産管財人が選任し、破産者(債務者)の財産を管理・処分して債権者への配当等を行う正式な手続きです。

では、どんな場合に管財事件(破産管財人が付くケース)になるのでしょうか。

破産管財人が選任される主なケース

一般に次のような事情があると、自己破産は管財事件として扱われ破産管財人が選任される可能性が高くなります。

20万円超の資産がある場合:

現金・預貯金や不動産など、換金価値のある財産を合計して20万円相当額を超える場合は、その財産を処分・配当する必要があるため管財事件になります。

持ち家があるケースはまさにこれに該当し、多くの場合で破産管財人が付されます。

免責不許可事由が疑われる場合:

ギャンブル・浪費による借金や、一部の債権者に偏った返済をしていた場合など、法律上「免責不許可事由」に該当する行為があると裁判所が判断した場合も、調査のため管財人が選任されることがあります。管財人が就いて詳しく事情を調べた上で、問題行為があっても裁量免責を与えるかどうか判断する流れです。

債務総額が大きい場合:

非常に多額の債務(借金)があるケースでは、財産状況や経緯をしっかり調査する必要があるため管財事件になりやすいと言われています。

自営業者・法人代表者の場合:

個人事業主や会社経営者など事業に関連する破産では、事業用資産や取引の精算が必要になるため原則として管財事件となります(※法人破産の場合は必ず管財人選任があります)。

以上のような事情に該当し、裁判所が「管財事件」が相当と判断すると破産管財人が選任されます。

特に今回テーマである持ち家があるケースは、価値の有無を確認する必要があるためほぼ確実に管財事件となり、管財人が就くと考えてよいでしょう。

破産管財人が選任された場合の債務者の負担

管財事件になると、債務者(破産者)は次のような負担・対応が求められます。

予納金(管財人費用)の納付

破産管財人が選任される場合、裁判所に「予納金」という費用を納める必要があります。

この予納金が最終的に管財人の報酬に充てられるもので、同時廃止では不要な費用です。

金額はケースによりますが、多くは少額管財事件として20万円程度に設定されることが一般的です。

裁判所によっては申立前に予納金を準備するよう求められ、選任決定後に破産管財人に引き継ぎます。

持ち家があると予納金20万円以上は覚悟しなければならず、金銭的に大きな負担です。

財産の管理権喪失

破産管財人が選任されると、破産者の財産はすべて管財人の管理下に置かれます。

自宅を含む換価対象資産は「破産財団」と呼ばれる管財人管理の財産プールに入るイメージです。

債務者本人はもはや自由に財産を処分できなくなり、以後の処分(売却)や配当は管財人が取り仕切ります。

持ち家についても、任意売却をするにしても競売にかけるにしても、管財人が債権者と協議しながら方針を決めて進めることになります。

債務者は管財人の指示に従い、必要な書類や情報を提供して協力する義務があります。

財産調査への協力・免責審査

管財人は破産者の財産状況や破産に至る経緯を詳しく調査します。

債務者は管財人から面談(事情聴取)を受けたり、通帳や領収書などの資料提出を求められたりします。

ここで絶対にしてはいけないのは財産の隠匿や虚偽の説明です。

例えば「実は家を親族に名義変更して隠していた」などと発覚すれば、法律で厳しく禁じられている行為として免責不許可につながりかねません。

管財人には債務者と利害が対立する「債権者の代表」の立場もあるため、正直に協力することが大切です。

適切に協力していれば、多くの場合で管財人から「調査報告書」が裁判所に提出され、問題行為がなければ免責許可が下りる流れとなります。

手続き期間の延長

同時廃止の自己破産が概ね数ヶ月で免責決定まで終わるのに対し、管財事件は破産手続の期間が長くなります。

早ければ破産手続開始決定から3~6ヶ月程度で管財人による財産処理・配当が終わりますが、ケースによっては1年前後かかることもあります。

その間、基本的に免責許可は手続き終了まで下りません(管財事件では免責審尋期日が別途設けられます)。

また手続き中、管財人の許可なく住所を変えたり長期旅行に出たりすることも制限されます(居所移転等の制限)。自己破産後に早く再出発したいと思っても、管財事件では一定期間その制約下に置かれる点は留意しましょう。

特に、不動産の処分が残されている場合、破産管財人による任意売却が進められるものの、なかなか売却ができない場合だと1年以上の期間がかかることも多いです。

家を引き渡すタイミングはいつ?

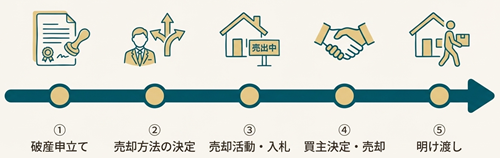

自己破産申立から退去までの流れ

自宅の任意売却をしないまま自己破産を申し立てる場合、実際に自宅を明け渡すまでには、ある程度の猶予期間があります。

「破産=即座に家を追い出される」わけではありません。

ここでは、破産申立後に自宅を手放すまでの一般的な流れとタイミングについて説明します。ケースによって詳細は異なりますが、目安として参考にしてください。

自宅明け渡しまでの主な流れ

① 破産申し立て(手続き開始)

自己破産の申立てを行い、裁判所が破産手続開始決定を出します。

持ち家がある場合はこの時点で管財事件となり破産管財人が選任されます。

以後、自宅は管財人の管理下となり処分方針が検討されます。住宅ローンの支払いはここまでにはストップしている状態です。

② 任意売却の打診 or 競売開始

破産管財人は、自宅不動産の処分方法として任意売却が可能か検討します。

市場価値が見込め債権者も協力的な場合は、破産手続中に管財人主導で任意売却が進められることもあります。

一方、任意売却が難しいか間に合わない場合、債権者(住宅ローン銀行)は担保権に基づき裁判所へ競売申立てを行います。

③ 競売の準備期間

競売の場合、裁判所による競売開始決定後、執行官による物件調査や評価が行われ、競売広報の資料が作成されます。その後、裁判所から競売期日(入札期間)が公示され、約1~2ヶ月程度の入札募集期間が設けられます。

この準備期間中も、債務者は引き続き自宅に居住できます。裁判所や管財人から内覧希望者の案内などがある場合は協力しましょう。

④ 落札・売却許可決定

定められた入札期間が終了すると開札が行われ、最高額を付けた入札者が落札者(買受人)となります。

裁判所は売却許可決定を出し、買受人は代金納付を経て所有権を取得します。

ここで「明け渡し期限(退去日)」が事実上確定します。通常、買受人が代金を支払って所有者になった段階で速やかな明け渡しが求められ、実務上は落札から1~2ヶ月以内に退去するケースが多いです。

⑤ 明け渡し(自宅の引き渡し)

決められた退去日までに、債務者(元所有者)は自宅から引っ越しを完了させ、家屋を明け渡します。

期日までに退去しないと、買受人から明け渡しの訴えを起こされ、最終的には強制執行によって立ち退きを命じられる可能性があります。

そうなると強制退去の費用を請求されることもあるため、期限は厳守しましょう。無事明け渡しが済めば、あとは破産手続き上も住居の問題は解決し、債務者は新生活へと踏み出すことになります。

競売手続きと並行して破産管財人による任意売却が進められる場合、引っ越しのタイミングは破産管財人によって違います。

売り出しの際に空き家になっていた方が高く売れることにこだわり、破産管財人から早めに退去を求められるケースもあります。

逆に、買い手が決まるまでは住んでいても良いと言う破産管財人も多いです。この場合、物件の管理や内見者の対応なども行う必要はあります。

いずれにしても破産管財人はスムーズに任意売却をすることを優先するため買い手が決まったタイミングで引っ越しを求めてくるのが通常です。

居住し続ける場合には、それ以前に破産管財人が鍵を預かるまではしないことが多く、破産管財人や購入希望者、不動産業者が内見をする場合には、その都度、居住者に連絡をしたうえで進められることが多いです。

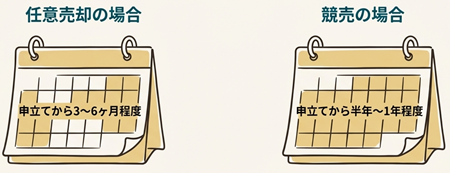

明け渡しまでどれくらい住み続けられるか

上記の流れの中で気になるのは、「実際どのくらいの期間、家に住み続けられるのか」という点でしょう。

結論から言えば、自己破産の申立後も買い手が決まるまでは自宅に住み続けられる可能性が高いです。

一般的には、破産申立から少なくとも2~3ヶ月程度は退去せずに済むケースが多いでしょう。破産管財人が速やかに任意売却を決定、抵当権者と協議、不動産業者に依頼、購入希望者のローン審査などがあると、それくらいの期間がかかることがほとんどだからです。

競売の場合ですと、破産後の競売申立であれば、競売開始決定まで数ヶ月、さらに入札・落札に数ヶ月というプロセスを踏むため、半年程度はかかるでしょう。

実際には買い手がすぐ見つからず再入札になる場合もあり、1年近く住み続けられたケースもあります。

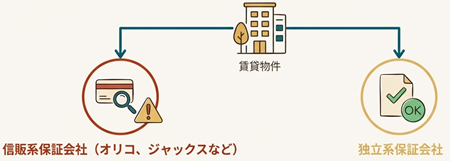

家を借りる際の信用情報

自分の家から引っ越し、新しく家を借りる場合、信用情報が影響する可能性もあります。

自己破産をしたからといって賃貸契約が結べないわけではなく、破産の事実は戸籍や住民票にも記載されず、一般の大家さんに知られることはまずありません。

ただ、借りたい物件が保証会社がつくことが必須で、その保証会社が信販系の場合、信用情報を照会されることが多いです。たとえば、オリコ、エポス、ジャックス系列の場合、信用情報の照会がされ、債務整理などの異動情報が登録されている場合、審査に引っかかることがありえます。

これに対し、保証会社でも信用情報の審査をしない独立系と呼ばれる業者の場合には、自己破産をしたかどうかというよりは、現在の収入、職歴などが審査ポイントにされるでしょう。

もちろん、保証会社をつけない物件であれば問題はありません。

問題がある場合は、家族名義で借りるという人も多いです。

自己破産の家の問題

自己破産における「家」の問題について、住宅ローンと担保の仕組み、任意売却と競売の違い、破産管財人が関与する場合の対応、そして家を明け渡すまでの一連の流れを解説してきました。

経済的に苦しい中で、自宅を失うかもしれない不安は計り知れないものがあるでしょう。しかし正しい知識を持てば、今後何が起きるのか見通しが立ち、心構えができるはずです。

重要なのは、「家を手放すこと=人生の終わり」では決してないということです。

債務を整理し生活を立て直すことで、再び新たな生活基盤を築いていくことができます。

ご相談をご希望の場合には、お電話、相談予約フォーム、LINEよりご連絡ください。

自己破産についての法律相談(面談)は以下のボタンよりお申し込みできます。