FAQよくある質問

FAQ(よくある質問)

Q.自己破産で保険はどうなる?

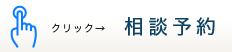

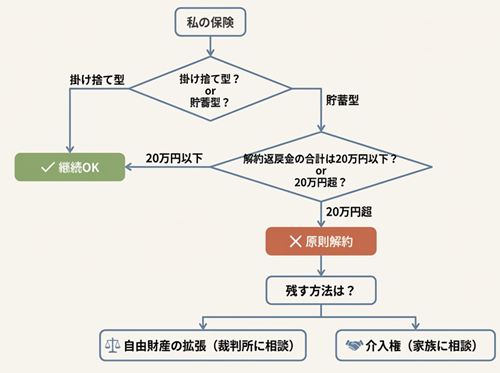

自己破産をすると、生命保険や学資保険はすべて解約しなければならないと思われがちですが、実際には保険の種類や解約返戻金の金額によって扱いは大きく異なります。

解約返戻金のある貯蓄型保険は原則処分対象となる一方、掛け捨て型保険は継続可能です。

また、20万円ルールや自由財産拡張、介入権といった制度を活用すれば、大切な保険を残せる可能性もあります。本記事では、自己破産と保険の関係を実務基準に沿って整理します。

この記事は、

- 自己破産を検討、加入中の保険を残せるか不安な人

- 生命保険・学資保険の解約返戻金が心配な人

に役立つ内容です。

自己破産で保険は解約?

自己破産をすると生命保険や学資保険などの解約返戻金がある保険は原則として解約・処分の対象になります。

ただし、掛け捨て型保険(解約返戻金なし)や少額の返戻金しかない契約はそのまま継続できる可能性があります。

また、どうしても保険を残したい場合には「自由財産の拡張」制度や介入権の活用によって保険を維持できるケースもあります。

これは、破産法の下では原則「破産者(申立人)の財産」は債権者への配当原資となるためです。

解約すればお金が戻ってくるタイプの保険(貯蓄型保険)は財産的価値があるため、破産管財人によって解約返戻金を回収されてしまいます。

一方、解約してもお金が戻らない保険(掛け捨て型保険)は財産的価値がないため、処分の必要がないのです。

また、東京地裁や横浜地裁(神奈川県)では解約返戻金の合計額が20万円以下の場合には原則換価しないという運用基準があり、これ以下の金額であれば保険を解約せず継続できる可能性があります。

さらに、破産者の生活再建に不可欠な保険については裁判所に認められれば自由財産の拡張によって保険を残せる場合もあります。

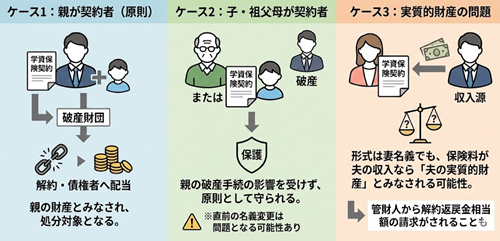

自己破産の保険事例

例えば、神奈川県で自己破産を検討中のAさんは終身生命保険(解約返戻金30万円)と自動車保険(掛け捨て型)に加入しています。

この場合、終身保険の返戻金30万円は20万円を超えているため、横浜地方裁判所の基準では破産管財人が選任され、保険は解約されて解約返戻金30万円が債権者配当に回る可能性が高いです。

一方、自動車保険は掛け捨て型で解約返戻金がないため、破産手続きでも解約せず継続が可能です。

しかしAさんは健康上の理由でその生命保険を失うと再加入が困難なため、裁判所に自由財産拡張を申立てて保険を残したいと希望しました。

裁判所がこれを認めれば、Aさんは自己破産後も生命保険を維持できます。仮に自由財産拡張が難しい場合でも、別に30万円を用意すれば保険解約を防ぐことも可能です。

解約返戻金がある保険(貯蓄型)と掛け捨て型保険の違い

まず、保険の種類による破産手続での扱いの違いを押さえましょう。

ポイントは「解約したらお金が戻ってくるかどうか」です。

解約返戻金が発生する保険(貯蓄型保険)

生命保険(終身保険・養老保険など)、学資保険、個人年金保険など、多くの貯蓄性保険は解約時に解約返戻金(かいやくへんれいきん)が支払われます。

これらは貯蓄機能があるため、法律上財産的価値があります。

自己破産ではこの返戻金が債権者への配当原資になるため、原則として解約・換価されてしまいます。

つまり、破産管財人が選任された場合、保険会社に通知して契約を解除し、返戻金を回収する流れになります。

掛け捨て型保険(純保険)

定期保険や多くの医療保険・月払いの損害保険(自動車保険、火災保険など)は掛け捨て型で、解約してもお金は戻ってきません。

こうした保険は解約返戻金がゼロであり、財産的価値がないため、破産者の財産とはみなされません。

したがって自己破産手続において処分の対象にはならず、解約を強制されることも基本的にありません。

例えば自動車保険や火災保険は、破産後も引き続き契約を維持できます。ただし、破産者自身が保険料を支払えず途中解約する場合は別問題ですが、破産手続そのものが契約継続を妨げることはありません。

要するに、解約返戻金の有無が運命を分けます。

返戻金のある貯蓄型保険は「破産財団(債権者への配当財産)」に組み入れられるのが原則で、掛け捨て型保険は財産価値がないため処分不要です。

生命保険でも、終身保険のように解約返戻金が蓄積するものは危険ですが、純粋な死亡保障のみの定期保険(期間満了まで返戻金なし)の場合は処分対象外となります。

医療保険も、解約払戻金(解約返戻金)が付いているタイプ(貯蓄型医療保険)であれば注意が必要ですが、掛け捨て型医療保険なら継続可能です。

損害保険の多くは掛け捨て型なので影響は小さいでしょう。

なお、保険の種類に関係なく保険金受取人の指定は、破産手続上は直接関係しません。

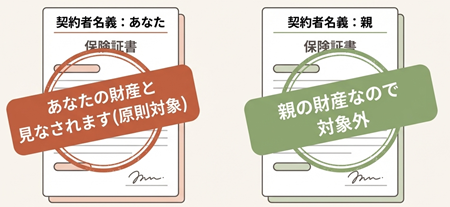

大切なのは契約者名義が誰かであり、契約者=破産者であればその契約は破産者の財産とみなされます(受取人や被保険者が誰かは関係ありません)。

したがって、「自分は被保険者になっているだけだから大丈夫」と思っていても、自分が契約者である保険なら注意が必要です。

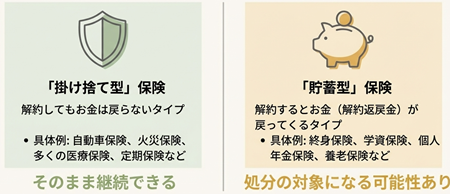

解約返戻金の20万円ルール

「20万円ルール」とは、自己破産において20万円を超える財産がある場合に管財事件(破産管財人が選任される手続)となり、その財産を処分・配当する運用基準を指します。

特に生命保険等の解約返戻金については、合計見込額が20万円を超えるかどうかが重要なラインです。

解約返戻金の合計が20万円以下の場合

東京地裁や横浜地裁では、破産者が有する全保険の解約返戻金見込み額の合計が20万円以下であれば、原則としてその保険を処分・解約しない運用が取られています。

つまり、20万円以下であれば換価不要=自由財産として手元に残せる扱いになります。

この基準は裁判所の内部基準ですが広く共有されており、神奈川県内(横浜地裁など)でもおおむね同様です。

実際、横浜地裁破産部でも「保険解約返戻金が20万円以下の場合は換価しない」との運用が行われています。

例えば生命保険Aに返戻金見込み15万円、学資保険Bに4万円の返戻金見込みがある場合、合計19万円となりギリギリ換価不要となる可能性が高いでしょう。

逆に、Aが15万円・Bが10万円で合計25万円になると20万円を超えるため全額が処分対象となります。

20万円を超える場合

解約返戻金総額が20万円を超える場合、保険契約は、原則として全て解約が必要です。

複数の保険に加入している場合、それぞれの返戻金が少額でも合計で20万円超なら全契約を解約し、返戻金を集めて配当に充てるのが原則運用となります。

例えば返戻金見込み額が各15万円の保険を2つ持っていると合計30万円となり、両方とも解約が求められます。

この場合「20万円を超える部分だけ解約」といった調整はしてもらえず、全額が処分対象となる点に注意が必要です。

例外的な取り扱い

もっとも、20万円をわずかに超える程度の財産しかないケースでは、「少額管財」などの扱いで柔軟に対応されることもあります。

また、自由財産拡張の申立てにより20万円超の財産でも残せる可能性があります。

東京地裁の運用基準では、仮に20万円を超える預貯金や保険返戻金があっても、破産者の生活状況や更生の見込み等を考慮し、自由財産拡張を認めたり、一旦換価した上で生活再建資金として一部を破産者に戻す処理をすることも検討されるとされています。

神奈川県でも他に財産がないのであれば、管財事件にはなるものの自由財産拡張によって保険を残せる可能性があります。

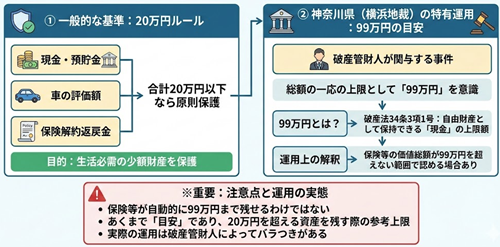

全体財産の99万円ルール

「20万円ルール」は現金や預貯金、車の評価額など他の財産についても適用される一般的な基準です。

たとえば、預貯金残高も合計20万円以下なら処分対象とならないなど、生活必需の少額財産は保護する趣旨の運用です。

保険の解約返戻金もその一環として20万円基準が設けられているわけです。

神奈川県(横浜地裁)では、この20万円基準に加え、破産管財人が関与する事件では破産者の手元に残せる総額の一応の上限として「99万円」という金額も意識されています。

99万円とは破産法34条3項1号で定められた自由財産として保持できる現金の上限額であり、裁判所や破産管財人によっては保険等を残す場合でもその価値総額が99万円を超えない範囲で認める、という運用がみられます。

もっとも99万円は現金に関する法律上の規定であり、保険について自動的に99万円まで残せるという意味ではありません。あくまで目安として、20万円を超える資産を残したい場合に99万円が一つの上限参考になるという程度ですので注意してください。

実際の運用では、破産管財人によるバラつきがあります。

自由財産の拡張制度 – 保険を残せる可能性と認容されやすいケース

自由財産の拡張とは、本来は破産財団に組み入れるべき財産の全部または一部について、裁判所の判断で破産者に差し置いて残す(自由財産とする)ことを認める制度です。

破産管財人が選任される管財事件の場合、20万円超の資産は原則換価されてしまいますが、破産者の生活再建上どうしても必要な資産については、この拡張制度により手元に残せる場合があります。

特に、生命保険の解約返戻金は自由財産拡張が問題となりやすい代表例です。

裁判所ごとに運用は多少異なりますが、東京地裁や大阪地裁では合計99万円までの財産なら比較的自由財産拡張を認める傾向があり、その運用は神奈川県の裁判所(横浜地裁等)にも広がりつつあります。

つまり、破産者が強く残したいと希望し、かつ破産手続上も妥当と判断されれば、20万円を超える財産でも99万円程度までは残せる可能性があるということです。

もっとも、これはあくまで裁判所の裁量による例外措置ですので、申立代理人弁護士を通じて積極的に働きかける必要があります。

破産管財人によっては必要性・相当性を記載した自由財産拡張の申立書を提出するよう求められることもあります。

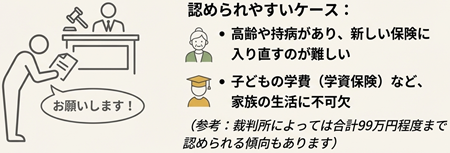

自由財産拡張が認められやすいケースの例

生命保険を残したい場合、高齢で再加入が困難な場合や、持病があって今の保険を失うと二度と入れないような場合は、生活再建にその保険が不可欠と考えられます。

例えば60代の破産者が長年支払ってきた終身保険を有する場合、解約すると高齢ゆえに新規の生命保険契約は難しいでしょう。

このような事情を説明すれば、裁判所が保険維持を認める可能性があります。

子供の教育資金として積み立ててきた学資保険や、自身の老後資金である個人年金保険も、本来は破産財団に組み入れる財産ですが、破産者の生活や家族の福祉に直結します。

「どうしても子供のために学資保険だけは残したい」という希望があり、自由財産拡張が認められなかった場合、親族(配偶者など)が代わりに解約返戻金相当額を用意して破産管財人に組み入れることで、保険を財産から外してもらう調整が可能な場合があります。

これも広義には自由財産拡張的な解決策と言えます。

例えば、子供の大学進学資金のための学資保険(返戻金150万円)があるケースで、祖父母などが150万円を立て替えて破産財団に提供すれば、その保険契約自体は解約を免れ子供のために残せる、といった形です。

自由財産拡張の申立時期

自由財産拡張の申立は破産手続開始後~配当前のタイミングで行います。

申立代理人の弁護士がいる場合は代理人が意見書等を通じて裁判所・管財人に働きかけます。

裁判所が拡張を許可すれば、その財産は正式に自由財産(手元に残せる資産)となり、破産管財人も処分しません。

もっとも、拡張が認められるか否かはケースバイケースであり、裁判所・管財人の判断次第です。この点は、破産管財人との初回面談で方針が告げられることが多いです。

特に債権者への配当原資が極端に減ってしまうような拡張は認められにくいでしょう。

例えば数百万円の解約返戻金がある保険を「生活に必要」と主張しても、99万円基準により、よほどの事情がない限り難しいと考えられます。

神奈川県の裁判実務でも、近年は東京などと同様に破産者の再出発支援の観点から自由財産拡張が活用される傾向があります。

保険がある場合の必要書類

自己破産では、家計から支出している保険について、保険証券と解約返戻金証明書の提出が求められます。現在、解約したらいくら戻って来るのかを保険会社に証明してもらうものです。

保険証券などから解約返戻金がないことが明らかであれば、証明書は不要です。

この解約返戻金証明書によって、保険の価値を裁判所に報告することになります。

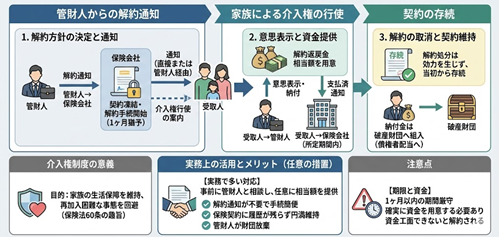

破産管財人による保険解約と介入権の行使

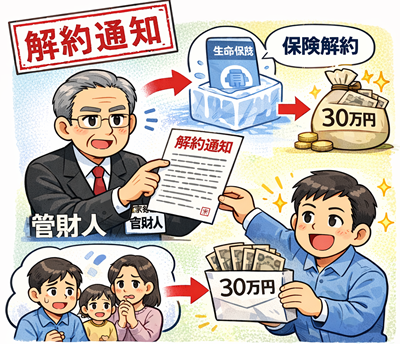

自己破産で破産管財人が付くと、返戻金のある保険契約は管財人によって解約処分されます。

しかし、保険法上の「介入権」制度により、この解約を家族がストップできる可能性があります。介入権とは一言で言えば、「第三者(破産管財人や差押え債権者)が生命保険を解約しようとするとき、保険金受取人である家族が解約返戻金と同額のお金を立て替えて支払えば解約を無効化できる権利」です。

介入権制度の概要

保険法60条に規定された制度で、主に生命保険契約(死亡保険金のある契約)が対象です。

破産管財人や差押債権者といった契約当事者以外の者が保険を解約した場合、その解約の効力は直ちには生じず1か月間猶予されます。

その1か月の間に、保険金受取人である親族等(介入権者)が、解約返戻金相当額を用意して管財人(または差押債権者)に支払い、かつ保険会社にその旨を通知すると、解約の効力は生じないまま打ち消されます。これによって契約は継続され、家族が保険を守ることができます。

介入権を行使できるのは受取人が契約者または被保険者の親族もしくは被保険者本人である場合に限られます。

これはこの制度が家族や被保険者の生活保障を守る趣旨で設けられているためです。

例えば受取人が破産者の妻や子供であれば介入権を使えますが、受取人が他人(友人など)の場合はこの制度の適用対象外です。

介入権の具体的な手順

管財人からの解約通知

破産管財人は生命保険の存在を把握し、解約方針と判断した場合、まず保険会社に対し解約手続きを進める旨を通知します。

保険会社側では、契約者(破産者)の破産手続開始と管財人就任を知ると、契約を凍結し解約手続に入ります。

同時に保険会社は、保険法に基づき解約の効力が1か月猶予されることになります。受取人に対しては保険会社から直接連絡が行くか、管財人経由で通知されることもあります(実務上は保険会社が「受取人による介入権行使の可能性」について書類案内してくれるケースが多いです)。

家族による介入権の行使意思表示

保険金受取人である家族等は、契約を存続させたい場合、解約返戻金相当額のお金を用意します。

そして管財人に対し「その金額を支払うので解約をやめてほしい」旨を申し出ます。

通常は管財人に直接支払う形ではなく、いったん管財人が解約返戻金を受け取ったものとみなす手続きをとります。

具体的には、介入権者がその金額を管財人に納付し、保険会社に対しても所定の期間内に支払った旨を通知します。これらが完了すると、契約の解約処分は効力を生じず取り消されます。

契約の存続

上記手続により、保険契約は当初から解約されなかったものとして存続します。

保険会社から見ると、解約しようとしたが介入権が行使されたため解約が撤回され、以後は従前どおりの契約関係が続くことになります。

支払われた解約返戻金相当額は破産財団に組み入れられ、他の財産と同様に債権者配当に回されます(あたかも解約返戻金を回収したのと同じ効果になります)。

介入権制度の意義

このような介入権により、「破産で生命保険を失うと二度と入れず困る」「残された家族が死亡保険金を受け取れなくなると生活に支障が出る」といった事態を避けることができます。

保険法60条の趣旨もまさにここにあり、破産管財人が安易に保険を解約して家族の保障を奪わないよう救済措置が設けられています。

実務上の活用と注意点

実務では、介入権が行使できるだけの資金力が家族にある場合、破産管財人に対し事前に相談して任意の措置で対応してもらうことの方が多いです。

具体的には、「介入権の期間を待たず、あらかじめ家族が解約返戻金相当額を任意に提供するので保険は換価処分せず放棄してほしい」と管財人に働きかける方法です。

管財人にとってもその方が手続きが簡便なため、事前に同額を破産財団へ組み入れてもらい、保険契約を財団から除外する(換価しない)という処理がなされることが多いです。

この場合は保険会社への解約通知自体を行わずに済むため、保険契約に何ら履歴を残さず円満に維持できるメリットがあります。

実際、神奈川県内の管財事件でも「家族が返戻金相当額を拠出し、保険契約については管財人が財団放棄した」例が多数あります。

実態としては介入権と同じことをしているものとなります。

介入権を行使(または任意に同様の措置を)する場合の注意点は、期限内に確実に資金を用意できるかという点です。

介入権行使期間は解約通知から1か月と限られており、対応が遅れると間に合いません。また、資金工面ができず途中で断念すると結局解約されてしまいます。

このような介入権の問題が出てくるのは、当初の破産管財人との交渉がうまく行っていなかったり、破産者や家族が途中で保険を維持したいとスタンスを変更したような場合かと思います。

親が保険料を支払っていた保険契約

自己破産の相談で意外と多いのが「親が自分名義の保険に入って保険料を払ってくれていた」というケースです。

契約者名義は破産者本人だが、保険の存在も親任せで自分は保険料負担もしていないという場合、その保険は誰の財産とみなされるのかが問題になります。

原則として、契約者が破産者である以上、その保険契約は破産者の財産と扱われます。

たとえ保険料を親が負担していようと、「契約者=破産者」である以上は解約返戻金は破産財団に組み込まれるというのが基本的な考え方です。理論的には、保険料がその都度、贈与されていたとされるでしょう。

実務的にも「破産者名義の保険であれば、保険料を親族が払っていたとしても契約は解約され返戻金は換価処分の対象となる」とされています。したがって、このような場合には原則その保険も他の財産と同様に処分対象となり、解約返戻金の額次第では管財事件に移行し、管財人により解約されます。

しかしながら、例外的に「実質的には親の財産だった」と認められれば、その保険契約が破産財団に入らない可能性もあります。

親御さんが子の名義を便宜上使っていただけで、契約の趣旨や資金の出所など総合的に見て親の資産と評価できる場合には、破産財団に組み入れない扱いも理論上はあり得ます。

実務でも明確な基準があるわけではありませんが、要は「名義は子(破産者)だが、実質的・実態的には親の保険だった」と管財人や裁判所が納得できるかどうかです。

親が払っていた保険を維持できた事例

実際に、神奈川県で親が契約・支払していた保険を破産者名義で持っていたケースで、その保険を解約せず残せた例があります。

Hさん(厚木市在住・自己破産)は、自身が契約者名義の保険に加入していましたが、実際は親御さんが長年保険料を払い込んでおり、Hさん本人はその保険の存在すら把握していませんでした。解約返戻金は20万円を大きく超えており通常なら管財事件で処分される案件でした。

当初、破産管財人は「名義が破産者である以上、保険は破産財産」として解約ないし99万円を超える部分の財産組入れを求めましたが、申立代理人が「実質的に親の財産であり破産者は関与していない」ことを詳細に説明したところ、裁判所との協議の結果「当該保険は親の財産」として扱う方針に変更されました。

その結果、Hさんの保険は解約されずに維持され、破産手続では管財人への引継予納金20万円のみで済んだのです。

この事例では、「破産者が保険の存在を全く認識しておらず、保険料は全額親の口座から支払われていた」という点が決め手となりました。贈与の意思なく親が無断で名義を借りただけと評価できるため、その保険は親の財産と判断され得たわけです。

なお、親も自分の財産だという主張をしていました。

こうしたケースは非常に限定的です。

例えば破産者自身が保険料控除の申告をしていたり、保険料を一旦自分の口座から払っていたりすると、「存在を知らなかった」とは言えなくなります。

その場合は名義どおり破産者の財産と判断されることになります。実際、保険料を破産者の口座から支払っていたり、年末調整で生命保険料控除に使っていた場合などは破産者が契約を認識していたことになるため、その保険は破産者の財産と判断されることが多いでしょう。

要するに、親が支払っていた事情だけでは原則を覆せず、契約者=破産者である以上は基本的に財産とみなされることを覚悟すべきです。

子ども名義の学資保険

学資保険や子どものための保険についても、基本的な考え方は上記と同様です。

契約者が破産者本人か否かで判断され、名義人が親である以上は親の財産と扱われてしまうのです。夫婦でコツコツ貯めてきた学資保険でも、名義が破産する夫であれば解約され債権者に配当されてしまうことに納得できないかもしれませんが、法律上は避けられません。

では「子ども名義」の学資保険なら大丈夫かというと、一般に学資保険は親が契約者になる商品設計が多いため、子ども名義のケースは少数です。

しかし、例えば祖父母が孫名義で学資保険に加入していたような場合、それは契約者も子ども(または祖父母)であり、破産者である親は契約に関与しません。

この場合、その学資保険は親の破産手続には影響されず解約を強制されることはないでしょう。親名義でない保険契約は原則として破産財団に含まれないからです。したがって「自分以外の名義で子供の学資保険をかけている」場合は基本的にその保険は守られます。

ただし注意点として、破産直前に慌てて契約者名義を変更したりすると問題になります。

もう一つ留意すべきは、「親の収入から子名義の保険料を出していた場合、それは実質的に親の財産ではないか?」と問われる可能性です。

極端な例として、専業主婦の妻が契約者名義で子供の学資保険をかけていたが、家計の収入源は夫のみで保険料もすべて夫の収入から出ていた、というような場合です。

このケースでは形式上は妻名義の契約ですが、資金源は夫であることから夫の財産とみなされる可能性があります。

実務上も、破産管財人は「夫が破産者で生活費から妻名義の学資保険を払っていたなら、実質は夫の財産では?」と検討することがあります。

ただ、名義が妻である以上法律関係は妻と保険会社の契約なので、夫の債権者が直接解約するのは容易ではありません。考えられる対応は、破産管財人が「その学資保険は夫が実質負担しており、夫の財産を妻が保持している」として妻に対し解約返戻金相当額の支払いを求めるなどの対応でしょう。

神奈川県(横浜地裁)の運用と実務事例

神奈川県の裁判所(主に横浜地方裁判所)における保険契約処理の運用は、基本的に東京地裁等の基準と大きな差はありませんが、いくつか特徴や事例があります。

20万円基準の明確化

横浜地裁でも「解約返戻金が20万円を上回るかどうか」が破産管財人選任の一つの基準とされています。

管財人が付いた場合には他の財産も含め99万円が一つの目安になる(99万円までは比較的残せる)とも言われます。

この運用は神奈川県内の実務家にもそれなりに周知されているはずです。

自由財産拡張の活用

神奈川でも合計99万円程度までは自由財産拡張を認める傾向が広まっています。

実務的にも、横浜地裁管轄の破産事件で「20万円超の預貯金・保険について一部自由財産拡張が許可された」という報告事例が多いです。

生活再建のために必要な財産を残す道は広がってきているとされ、管財人も一律に処分するのではなく破産者の生活状況を見て柔軟に対応してくれる場合が増えています。

ただ、管財人によって対応が違うというバラつきの問題は残っています。

「以前知人は保険残せたのに自分はダメだった」などのケースもあり得ます。

まとめ

自己破産手続で少しでも多くの財産を手元に残すには、早めの戦略立案が重要です。

保険契約については事前に解約返戻金を把握し、20万円を超えるようなら弁護士に相談して対応策(契約者貸付の利用による返戻金圧縮、自由財産拡張の申立て、親族による立替えなど)を検討しましょう。

早めに自己破産申し立てをすることも大事です。保険期間が長くなれば、それだけ積立も増え、解約返戻金が上がってしまいます。

法律上認められた手続を踏めば、自己破産後も必要な保障を維持できる道が開けるかもしれません。反対に、隠匿や名義替えなど不正な手段は禁物であり、見つかれば免責不許可など重大な不利益を招きます。

FAQ(よくある質問と回答)

Q1: 自己破産したら全ての保険を解約しなければいけませんか?

A1: いいえ、すべてではありません。 解約返戻金が発生する貯蓄型保険は処分対象になりますが、掛け捨て型保険(解約しても返戻金ゼロの保険)は解約不要です。

また、返戻金が20万円以下であれば裁判所の運用で解約せずに済むケースも多いです。

例えば解約返戻金が5万円程度の保険であれば、自己破産後も契約を維持できる可能性が高いでしょう。ただし、返戻金が20万円を超える保険(例えば終身保険で返戻金50万円など)は原則として破産管財人が解約し、返戻金は債権者配当に充てられます。どうしても残したい場合は自由財産拡張の申立てや家族の協力(介入権の行使)による対策が必要です。

Q2: 「20万円ルール」とは何ですか?

A2: 自己破産実務で用いられる財産処分の基準です。

簡単に言うと、評価額20万円を超える財産は原則処分、20万円以下なら処分しなくても良いというラインです。

保険の場合、解約返戻金の合計額が20万円を超えると管財事件になり保険解約が必要となり、20万円以下なら同時廃止で解約せずに済む可能性が高いという運用がなされています。

ただし、この基準は絶対ではなく、裁判所や事案によって多少の柔軟性があります(例えば22万円でも状況次第で拡張が認められる場合など)。神奈川県の裁判所でも20万円基準が用いられており、目安として覚えておくと良いでしょう。

Q3: 自由財産の拡張って何ですか?

A3: 自由財産の拡張とは、法律で定められた自由財産(現金99万円まで等)以外の財産についても、裁判所の判断で破産者の手元に残すことを認める制度です。

破産管財人がいる事件では本来20万円超の資産は換価されてしまいますが、例えば「この生命保険は今後の生活に不可欠なので残したい」といった事情がある場合に、申立てによりその保険を財産から除外してもらえる可能性があります。

東京地裁などでは合計99万円まで比較的緩やかに認める運用があり、神奈川でも同様の傾向があります。もっとも裁判官・管財人の裁量によるため絶対ではありません。認められるには合理的な理由(再加入不能な保険である等)を示す必要があります。依頼した弁護士と相談し、必要に応じて拡張の申立てを行います。

Q4: 親族が代わりに保険返戻金を払えば保険を残せるって本当?

A4: はい、可能です。 これは保険法上の介入権という制度に基づく対応策です。例えばあなたの生命保険を破産管財人が解約しようとする場合、保険金受取人であるご家族(配偶者や親など)が解約返戻金と同じ額のお金を用意し管財人に支払えば、契約を解約せず維持できます。

支払期限は解約通知から1か月以内とシビアですが、事前に管財人と調整しておけばスムーズに処理してもらえることもあります。

この方法で用意されたお金は破産財団に組み入れられ債権者に配当されますが、保険そのものは継続できます。

家族に資力がある場合は有力な手段です。ただし、受取人が親族以外(友人など)の場合や、そもそも協力者がいない場合はこの方法は使えません。また、介入権を使えるのは生命保険など死亡保険金のある契約に限られ、医療保険等には適用されない点にも注意が必要です。

ご相談をご希望の場合には、お電話、相談予約フォーム、LINEよりご連絡ください。

自己破産についての法律相談(面談)は以下のボタンよりお申し込みできます。