FAQよくある質問

FAQ(よくある質問)

Q.自己破産で車はどうなる?

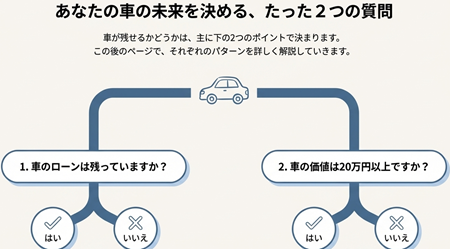

自己破産を検討する際、「生活に不可欠な車まで失ってしまうのか」という不安を抱く方は少なくありません。実は自己破産=必ず車没収ではなく、評価額やローンの有無、生活上の必要性によっては車を残せる可能性があります。

本記事では、いわゆる「20万円の壁」や所有権留保の仕組み、神奈川県(横浜地裁)の運用実務を踏まえ、自己破産でも車を残せる条件と注意点を解説します。

この記事は、

- 自己破産を検討中で、車が必要な人

- 車のローンが残っており、処分されるか不安な人

に役立つ内容です。

自己破産しても車は残せる?

自己破産を考えている方にとって、「車だけは手放したくない…」という不安は切実です。

特に通勤や買い物、家族の送迎などで車が生活必需品になっている場合、車を失うことへの心配から債務整理に踏み切れないケースもあります。実際、自己破産では原則として価値のある財産は処分されてしまいますが、条件次第ではマイカーを残せる可能性もあります。

自己破産における自動車処分

自己破産手続きでは、基本的に債務者(破産者)の財産は債権者への配当に充てるため換価処分される決まりです。

しかし、生活に必要な最低限の財産まで取り上げられるわけではなく、法律上「自由財産」として認められる一定範囲の財産は手元に残せます。

自動車については各裁判所が運用基準を設けており、典型的なのが「評価額20万円以下なら処分しない」という基準です。この20万円というラインが俗に「20万円の壁」と呼ばれ、車を残せるかどうかの一つの目安になっています。

まず、自分が完全に所有している車両について解説します。

査定額が20万円以下なら残せそう

車の時価評価額が20万円以下であれば、自己破産後も原則として車を手元に残せる可能性が高いです。

裁判所によって多少運用は異なりますが、横浜地方裁判所(神奈川県)でも「処分見込価格が20万円以下の自動車」は換価の対象としない取り扱いがされています。

例えば、評価額15万円程度の中古車であれば、その車は債権者への配当に貢献しない(処分しても大した金額にならない)ため、自由財産として破産者のもとに残す判断がなされます。

自動車の評価方法

では「20万円以下かどうか」はどのように判断するのでしょうか?

実務上は、中古車買取店やディーラーなど複数業者に査定を依頼し、評価額を証明する書面を裁判所に提出します。

2社以上の査定額を用意するのが一般的で、明らかに相場とかけ離れた過小評価は認められません。

適正に評価した結果20万円以下であれば、裁判所はその車について自由財産拡張(破産法34条4項)の許可を出し、処分を免れることになります。

初年度登録から6年以上経過

車の価値は年式と経過年数によって大きく目減りするため、古い車ほど20万円以下になる可能性が高くなります。

実際、国産の普通乗用車で初年度登録から6年以上(法定耐用年数)経過したものは、ほとんどの裁判所で「財産的価値なし」とみなされ処分されない運用が一般的です。

横浜地裁でも、高級車・外国車を除き普通車は6年・軽自動車や商用車は4年の減価償却期間を過ぎたものは評価額0円扱いとしています。

つまり、例えば7~10年落ちのような国産中古車であれば時価が20万円を超えることはほとんどなく(新車や高級車でない限り)、自己破産しても没収されず手元に残せる可能性が高いと言えるでしょう。

もっとも、初年度登録から年数が経っていても市場価値が例外的に高いケースには注意が必要です。

限定モデルや人気の輸入車などは6年を経過しても20万円以上の値がつく場合があるため油断できません。

また、走行距離や車両状態によっても査定額は変動します。

軽自動車であっても中古市場で人気の車種なら高値がつくこともあります。

そのため、6年経過の車両でも裁判所や破産管財人から査定を求められることはあります。

したがって、「○年以上経てば絶対大丈夫」という絶対的な線引きはありませんが、目安として6年超の国産車は没収リスクが低いと覚えておきましょう。心配な場合は正式な査定を受け、現時点の評価額を把握することをおすすめします。

20万円超の車でも残せる可能性は?

評価額が20万円を超える場合、原則その車は破産財団に組み入れられ売却対象となります。

しかし、「どうしても車が必要な事情」がある場合には、裁判所に申し立てて自由財産の拡張を認めてもらえるケースもあります。

自由財産拡張とは本来処分対象となる財産について特別に手元に残すことを裁判所が許可する制度で、生活に不可欠な資産に適用されることがあります。

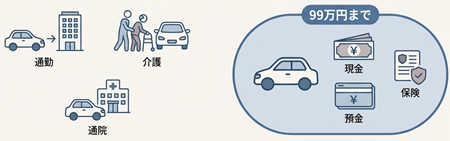

たとえば「その車が無いと通勤できず生活再建が困難」「家族の通院や介護に絶対必要」といった事情がある場合です。実際、足が不自由で車がなければ移動できない場合や、地方在住で代替交通手段がない場合などは認められやすいとされています。

また、神奈川県でも最近では99万円ルールを認める破産管財人が増えてきていますので、現金や預金などの他の資産と合わせて99万円の範囲では残せることが多いです。

ローンが残っている場合の自動車の扱い

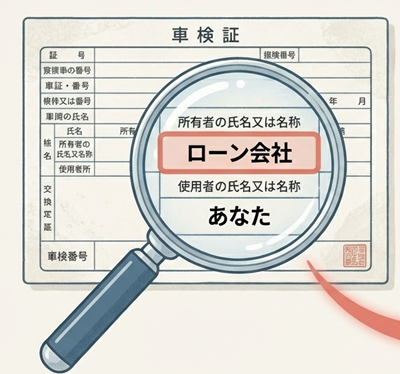

車のローン返済中(ローン残債あり)の場合で、ローン会社等に所有権留保がついている場合、自己破産するとその車を手元に残すのは原則として厳しくなります。

多くの自動車ローン契約には「所有権留保」と呼ばれる特約が付いているためです。

所有権留保とは、ローン完済までは車の所有名義をローン会社(ディーラーや信販会社)側に残しておく仕組みで、購入者は使用者にとどまります。

この場合、ローンを支払っている間は実質的に車はローン会社のものなので、破産して支払いが止まりればローン会社は車を引き揚げて売却し、残債回収に充てる権利を行使できるのです。

以下、ローン付きの車がある場合に注意すべきポイントを詳しく見ていきます。

所有権留保の引き上げ

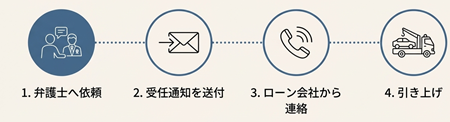

所有権留保付きの車では、債務整理(自己破産を含む)を弁護士に依頼し受任通知が発送されると、ローン会社は速やかに車の返還(引き上げ)要求をしてきます。

早ければ通知到着後数日~2週間程度で返却を求められることもあります。

実際、「受任通知を出したら2週間ほどで業者が車を取りに来た」という事例もあります。

ローン会社としては、債務者からの支払い停止が明確になった時点で一刻も早く車を回収し、中古オークションなどで換価して残債に充当したい思惑があります。時間が経つほど車の担保価値(中古相場価格)は下がってしまうため、破産の連絡が届いたらすぐ回収に動くのが通常です。

引き上げについては、急に業者が取りに来ることはありません。

通常は、ローン会社が委託した引き取り業者が、みなさまに電話連絡で日程調整をし、約束された日時に取り来る運用です。

所有権留保がない自動車ローン

銀行や信用金庫のカーローンの場合、所有権留保がついていないことも多いです。

ただ単に目的別のローンであり、所有権は最初から借主にあるというものです。

銀行系ローンの場合、購入時に所有者名義が購入者本人になっていて(=担保に取られていない)、借入の契約書にも所有権留保の記載がないことも多いのです。

そのような場合、受任通知を送っても車自体は引き上げられません。

ただし、所有権留保がなく車が残ったとしても、その車が高額であれば結局は破産管財人により処分される点に注意が必要です(ローン会社が引き取らなくても価値次第では清算対象)。

自分が所有権を持っている場合の車両と同じ扱いです。特に、車のローンが残っていたということは、購入して何年も経っていないため、通常は20万円以上などそれなりの価値があるとされるでしょう。

いずれにせよ、ローン支払い中の車は所有権が誰にあるかを車検証や契約書で確認し、自分で勝手に処分したり隠したりしないようにしましょう。

軽自動車の所有権留保

なお、軽自動車の場合は普通車とは登録制度が異なり、所有権留保という形での担保設定ができません。

形式上は使用者=所有者になるため、「軽ならローン未払いでも取り上げられないのでは?」と思うかもしれません。しかし実際には、ローン契約書に「支払いができなくなった場合は車を返却する」旨の占有改定条項が盛り込まれていることがほとんどで、軽自動車でも支払い不能となれば引き揚げに応じざるを得ないのが実情です。

したがって「軽自動車だから大丈夫」という油断は禁物です。

車検証と契約内容の双方の確認が必要です。

車を残すための例外策:第三者弁済

「ローン中の車だけど、どうにか没収を避けたい…」という場合に取れる手段として、第三者弁済があります。

第三者弁済とは、債務者本人以外の第三者(親や子などの親族、友人等)が残りの車ローンを一括返済してくれることです。

ローン残高が少ない場合や親族の援助が得られる場合、有力な方法となり得ます。

第三者の資金で完済してしまえば所有権留保も解除され、ローン会社による引き上げ要請も止まります。

ただし注意点として、自己破産直前に特定の債権だけ優先弁済する行為(偏頗弁済)は禁止されています。

第三者の「援助」という形で支払ってもらうことが重要で、破産者本人の財産を使ってローンだけ返すようなやり方はNGです。

偏頗弁済と見なされると免責不許可事由に該当し、自己破産手続き自体に悪影響が及ぶ可能性があります。

実際問題としても、自己資金に余裕がないから破産を検討するわけですから、親族からの援助が得られる場合に限られるでしょう。

加えて、たとえ第三者弁済でローン返済が完了しても車自体の評価額が高ければ結局処分対象となる点も忘れてはいけません(ローン債権者による引き上げは避けられても、今度は破産財団に組み入れられて売却される恐れがあります)。

そのため、この策が有効なのは「車自体の価値は低いがローン契約上は所有権留保が付いている」というようなケースに限られます。

第三者弁済による売却

上記の第三者弁済では、親族による援助という形でしたが、この場合、自動車の所有権は自分に残りますので、車両価値があれば処分対象にはなります。

これに対し、第三者弁済をしてもらったうえで、親族に売却するという方法もあります。

ただ単に、車の名義変更や勝手な売却をすると、「財産隠し」等とみなされ、最悪の場合免責不許可や詐欺破産罪に問われる可能性があります。

そこで、複数査定などを取り適正価格で親族に売却し、名義も変更する方法です。

査定価格が残ローン額を下回るのであれば、ローン額を代位弁済してもらえば良いわけですが、上回る場合には、差額は破産管財人等に引き継ぐ方法です。

この現金を不当に使ってしまうと、後の破産手続で否認されるリスクもあるため、どうしてもその車を残したいという場合にリスクを取って進める方法です。

依頼した専門家に相談しながら進める必要があります。

自己破産後でも車に乗るための代替案

「自己破産で今の車は諦めるしかない…でも生活上どうしても車が必要」という方もいるでしょう。

ここでは、仮に自己破産でマイカーを手放すことになった場合でも、破産後に再び車を利用するための現実的な手段を紹介します。

自己破産後は一定期間ローンが組めないなど制約がありますが、工夫次第で車なしの生活を乗り切ることは可能です。多くの破産者がどうしているのか、主な代替策を順に見ていきましょう。

家族名義の車を利用する

自己破産による影響はあくまで破産者本人の財産にのみ及ぶため、配偶者や親族など他人名義の車であれば処分対象にはなりません。

例えば配偶者が所有する車を日常的に借りて運転する分には、自己破産しても問題なく継続できます。

ただし注意点として、それが単なる「名義貸し」で実質的に自分の車だった場合は話が別です。

形式上他人の名義でも、購入資金を提供していたり直前に名義変更したようなケースでは実質的所有とみなされて処分対象となる可能性があります。そうでなく、元から家族が所有し管理している車であったり、家族の固有財産から購入されている車である必要があります。

家族に買ってもらう

自己破産後は新たな借入が難しくなるため、家族に車を購入してもらい自分は運転だけさせてもらう方法も現実的です。

たとえ自分名義でローンを組めなくても、家族が代わりに契約してくれれば車を手に入れることはできます。

もちろん家族側に十分な支払い能力と信用情報が求められますが、破産者本人の信用情報が家族に影響することはないため(事故情報は本人のみ記録され家族の信用には傷がつきません)、協力が得られるならば有力な選択肢です。

例えば親御さん名義で中古車を購入してもらい、あなたが運転する、といった形です。

この場合、任意保険の加入など実務面で名義人と使用者が異なる点に注意は必要ですが、日常利用上はほとんど問題ありません。

レンタカーやカーシェアリング

自己破産後しばらくはローンやリース審査に通らないため、自分名義で車を入手するハードルは高いです。しかし、レンタカーやカーシェアリングであれば都度利用料金を支払う形態のため、ローン契約不要で車を使うことができます。

車の使用頻度がそれほど高くないなら、思い切って所有から利用へ切り替えるのも賢い方法です。

例えば週末だけレンタカーを借りる、必要なときだけカーシェアリングサービスを利用するといった形で、車がなくても生活できる環境を整えることができます。

レンタカー会社によってはクレジットカードが必要な場合もありますが、デビットカードや現金で対応できる業者もあります。

自己破産でクレジットカードが使えなくなった方は、デビットカード(即時引き落とし型のカード)を活用すると良いでしょう。

一方、カーリース(サブスクリプション含む)については実質的に長期レンタルですが、契約時に審査がある点でローンに近い側面があります。多くのリース会社は信用情報をチェックするため、自己破産直後の申し込みは難しいのが現状です。

ただし、一部には家族名義で契約できるカーリース会社も存在します。家族に契約者になってもらい、自分は利用料を立て替える形であれば審査に通る可能性があります。いずれにしても、破産後間もない時期に自分単独でリース契約を結ぶのはハードルが高いため、家族の協力や他の手段との併用が現実的です。

現金一括で車を再調達する

どうしてもマイカーが必要な場合、中古車を安く現金購入するという原点的な方法もあります。

自己破産で債務がなくなった後であれば、手元資金が許す範囲でローンを使わずに車を買うこと自体は自由です。

たとえば数十万円程度で買える中古の軽自動車やコンパクトカーであれば、貯金や家族からの援助で購入できるかもしれません。

現金一括購入であれば信販審査は不要なので、ブラックリスト期間中でもマイカーを持つことは可能です(もちろん購入後は維持費等かかりますので計画的に)。

なお、裁判所に申し立てをして破産手続開始決定が出た時点での財産が処分対象になるため、破産の申立前・決定前に自分名義で購入するのは勧めません。

決定後に買うようにしましょう。

まとめ

自己破産と自動車の問題は、「その車にどれほどの価値があるか」と「ローン等の権利関係」によって結論が大きく分かれます。

ローンがなく評価額20万円以下の車であれば、原則として手放さずに済む可能性が高いです。

一方、ローン残債がある場合や高価な車の場合は、基本的に処分は避けられません。

ただし、第三者弁済など例外的な対処法も存在し、事情によっては裁判所が車の維持を認めてくれるケースもあります。また、残念ながら車を失ったとしても、家族の車を借りるなど破産後の生活を支える代替策がいくつもあります。

大切なのは、「自分の状況ではどのケースに当てはまるのか」を正確に把握することです。

神奈川県(横浜地方裁判所管内)でも、20万円基準や自由財産拡張の運用は上記の通りですが、最終的な判断は裁判所・管財人の裁量に委ねられます。

「車がないと生活できない」という不安がある方こそ、一度早めに法律のプロに相談し、最善の解決策を検討してみてください。

FAQ

軽自動車なら必ず残せますか?

いいえ、軽自動車だからといって必ずしも残せるわけではありません。

軽自動車は所有権留保という形の担保登録制度がないため、形式上ローン中でも所有者は購入者本人です。

しかし多くのローン契約には「支払い不能時は車を引き渡す」旨の条項があるため、ローン未払いになれば軽自動車でもローン会社から返還請求を受けます。

ローン完済済みの軽自動車であっても評価額が20万円を超えれば普通車と同様に処分対象です。

逆に言えば、ローンがなく査定額20万円以下であれば軽自動車だろうと普通車だろうと残せる可能性が高いという点では同じです。要は車種よりも「ローンの有無」「評価額の大小」がポイントになります。

ただ、神奈川県では、普通車の場合には初年度登録から6年、軽自動車の場合には4年で無価値とみなすという扱いがされており、年数が変わっているため、軽自動車の方が残しやすいです。

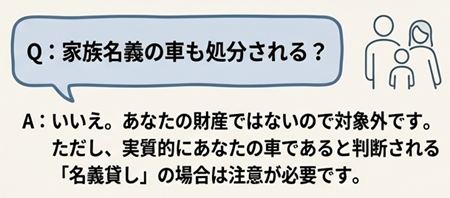

家族の車も処分されますか?

家族名義の車であれば処分されません。

自己破産手続きで処分対象となるのは、あくまで破産者本人の財産に限られます。

配偶者や親の所有物はその家族の財産であり、あなたの債務整理とは無関係です。したがって、例えば配偶者所有の車を日常的にあなたが運転している場合、その車が処分されることは基本的にありません。

注意点は、「形だけ他人名義」というケースです。直前に名義変更したり、購入資金や維持費を実は本人が負担しているような場合は、実質的には破産者の財産とみなされるリスクがあります。

家族の厚意で車を使わせてもらうこと自体は問題なく、保有名義が異なる以上、自己破産によってその車が差し押さえられることはないのです。

自己破産前に車を売却・名義変更しておいてもいいですか?

いいえ、自己破産直前に車を処分したり名義変更する行為は厳禁です。

破産申立前に財産を隠す意図で名義を移すと「財産隠匿」とみなされ、免責不許可など重大なペナルティにつながります。

また、特定の債権(車のローンなど)だけを優先的に返済することも「偏頗弁済」として問題視されます。自己破産ではすべての債権者を平等に扱う必要があるため、「車だけ守るためにこっそり○○する」というのは通用しません。

どうしても車を残したい場合は前述の第三者弁済など正攻法の手段を検討し、手続きの透明性を損なう行為は避けましょう。

自己破産後、再び自動車ローンを組めるようになるのは何年後ですか?

信用情報の事故登録(いわゆるブラックリスト)は通常5~10年程度で消え、その後は自動車ローンを組める可能性があります。

自己破産をすると、個人信用情報機関にその事実が登録されます。国内の信用情報機関では、破産の履歴は最長で10年程度保有されると言われています(機関により異なり、銀行系は10年、消費者金融系は5年程度などの違いがあります)。

この期間中は新規の借入やクレジット契約はほぼ不可能で、もちろんカーローンの審査にも通りません。

しかし、事故情報が消去され信用状態が回復すれば、再びローンを組めるようになります。実際にローンを利用できるようになる時期は各社の審査基準にもよりますが、少なくとも自己破産から5年以上経過していないと難しいでしょう。

なお、事故情報が消えた後でも直ちに高額ローンが通るとは限りません。収入状況や勤続年数など総合的な信用力も問われます。

一度リセットされた信用を地道に積み上げつつ、必要ならそれまでは現金購入や家族の協力で凌ぐことをおすすめします。

ご相談をご希望の場合には、お電話、相談予約フォーム、LINEよりご連絡ください。

自己破産についての法律相談(面談)は以下のボタンよりお申し込みできます。